2月20日,上海真兰仪表科技股份有限公司(下称“真兰仪表”,SZ:301303)在深圳证券交易所创业板上市。本次上市,真兰仪表的发行价为26.80元/股,发行数量为7300万股,市盈率43.06倍。

根据计算,真兰仪表的募资总额约为19.56亿元,市值约为78.26亿元。上市首日,真兰仪表的开盘价为33.00元/股,盘中最高报39.61元/股,市值一度达到115.66亿元。最终,真兰仪表收报34.01元/股,涨幅为26.90%,总市值约为99.31亿元。

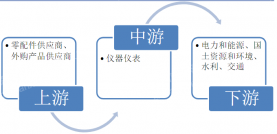

据招股书介绍,真兰仪表的主营业务为燃气计量仪表及配套产品的研发、制造和销售。目前,该公司现已形成模具开发与生产、零部件制造、软件开发、智能模块研发与生产、燃气计量仪表整机自动化装配的全产业链业务模式。

而天眼查信息显示,真兰仪表成立于2011年11月,前称为上海华通实业有限公司。目前,该公司的注册资本为2.19亿元,法定代表人为李诗华,股东包括真诺测量仪表(上海)有限公司、李诗华、任海军等。

真兰仪表在招股书中称,该公司为国内膜式燃气表和智能燃气表主要生产商之一,现已成为国内五大燃气集团供应商,并与中国燃气成立合资公司建立了稳定的合作关系。同时,该公司为多家智能燃气表企业供应膜式燃气表。

2019、2020年、2021年和2022年上半年,真兰仪表的营收分别为6.31亿元、8.50亿元、10.63亿元和4.94亿元,净利润分别为1.60亿元、1.83亿元、2.21亿元和7719.11万元,扣非后净利润分别为1.33亿元、1.69亿元、1.82亿元和6467.11万元。

报告期内,真兰仪表的综合毛利率分别为37.46%、39.83%、38.91%和35.18%。其中,2020年综合毛利率上升的主要原因在于高毛利率的无线远传智能燃气表销售收入及其占比的提高,以及该公司产线延伸,零部件自产量增加带来的成本优势。

真兰仪表在招股书中称,NB-IoT无线远传智能燃气表是近年来的新产品,随着各生产企业纷纷推出该产品,其市场价格已有所下降。2021年度和2022年上半年随着产品价格的下降和原材料采购价格的上涨,该公司的综合毛利率同比下降。

另据招股书披露,真兰仪表2022年1-9月(前三季度)的营收为8.39亿元,较2021年同期的8.12亿元增长3.33%;净利润1.35亿元,较2021年同期的1.64亿元减少18.01%;扣非后净利润1.21亿元,较2021年同期的1.41亿元减少14.12%。

同时,真兰仪表预计该公司2022年度的营业收入为11.64亿元至12.04亿元,较2021年同期增长9.48%至13.24%;归属于母公司所有者的扣除非经常性损益后的净利润为1.73亿元至1.91亿元,与2021年同期相比变动幅度为-5%至5%。

本次上市前,真兰仪表并无实际控制人。IPO前,真诺测量仪表(上海)有限公司持有真兰仪表47.50%的股权,为该公司单一大股东。此外,真兰仪表董事长兼总经理李诗华是第二大单一股东,持股比例约为19.60%。

其中,真诺上海及其一致行动人杨燕明等合计持股50%,李诗华及其一致行动人持股50%。由于单一股东均无法单独对该公司实施控制,真兰仪表无实际控制人。

原文标题 : 真兰仪表在创业板上市:市值一度涨至110亿元,公司无实际控制人