环境监测仪器研制开发商碧兴物联即将登陆科创板,IPO为36.12元/股,业绩有所波动

7月31日,碧兴物联将正式开启申购,此次发行总数为1963万股,其中网上发行500.55万股,单一账户申购上限0.50万股,IPO为36.12元/股,发行市盈率52.85倍,属于上交所科创板,华英证券为其独家保荐人。

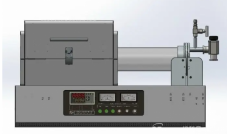

主营业务方面,碧兴物联是一家环境监测仪器研制开发商,主营业务为智慧环境监测、公共安全大数据。主要产品为环境监测仪器及系统、环境监测大数据系统、环境监测运营服务和移动接入网数据采集分析系统。

目前,公司产品技术已广泛应用于国家、省市及企业数百个行业重点项目,成为国内生态环境、水利/水务与公共安全领域数字感知最具竞争力的企业之一。

在业绩方面,据招股书显示,2020—2022年,碧兴物联实现营业收入分别为4.08亿元、5.73亿元和4.72亿元,归属净利润分别为0.45亿元、0.72亿元和0.58亿元,扣非后净利润分别为0.41亿元、0.52亿元和0.54亿元。

而在2023年一季度,碧兴物联实现营业收入0.72亿元,同比增长19.48%;实现归母净利润1369.09万元,同比增长383.38%;扣非净利润1262.81万元,同比增长411.12%。此外,公司预计今年1—6月归属净利润盈利3144.04万元至3447.33万元,同比上年增40.09%至53.60%。

在股东方面,截至申购前,西藏必兴持有公司33.75%股份,是公司控股股东;何愿平直接持有公司8.27%股份,同时,通过中新汇、中新宏、中新业、中新创分别控制公司7.81%、1.52%、1.25%及1.18%表决权,合计控制53.78%的表决权,是公司实际控制人。

在相关风险方面,据招股书显示,报告期各期末,碧兴物联应收账款账面价值分别为1.19 亿元、1.78亿元和2.32亿元,占各期流动资产比例分别为 16.14%、25.68%和 33.07%,应收账款账面价值占流动资产比例较高。若公司未来不能加强应收账款管理,或客户信用状况发生变化,可能存在应收账款发生坏账损失的风险,进而影响公司经营性现金流量状况,将对公司经营产生不利影响。

此外,报告期内,碧兴物联直接材料占主营业务成本的比重分别为54.77%、52.45%和 50.25%,占比较大。若公司未来不能有效应对主要原材料的价格波动,将对公司的经营产生不利影响。

原文标题 : 环境监测仪器研制开发商碧兴物联开启申购:IPO为36.12元/股,何愿平为公司实控人