出品 | 创业最前线

作者 | 左星月

编辑 | 王亚静

美编 | 李雨霏

审核 | 颂文

6月3日,国科天成科技股份有限公司(以下简称“国科天成”)发布公告称,深交所同意公司首次公开发行股票的注册申请。

此次IPO,国科天成拟发行4485.65万股,占发行后总股本的25%,预计募集资金5亿元,将全部用于与公司主营业务相关的投资项目及补充流动资金。

公开资料显示,2023年4月21日,国科天成便已经首发上会。经过一年多的等待后,国科天成终于在5月30日创业板上市的注册申请获得证监会同意,公司将刊登招股资料,启动发行工作。

据悉,国科天成的两位实际控制人罗珏典、吴明星是从“联想之星CEO特训班”结缘,并共同创业。如今上市在即,但公司仍存在毛利率不稳定、研发费用率不敌同行等诸多问题。

1、“联想之星CEO特训班”走出来的上市公司

如果说创业可以进行手把手教学,那么中国科学院与联想控股共同创立的“联想之星”可谓是一个既能提供创业培训,又能提供早期投资的平台。

联想之星成立于2008年,目前管理着11支、总额近50亿元的早期投资基金,已投资400个项目。其中,国科天成的实际控制人和联想之星就颇有渊源。

2012年-2013年,国科天成实际控制人之一罗珏典就职于天津联想之星创业投资有限公司(以下简称“联想之星”,现更名“堆龙德庆星帆企业管理有限公司”)并担任投资经理。

2012年10月,国科天成的另一实际控制人吴明星入选“联想之星CEO特训班”,培训班为期一年。其间,吴明星与罗珏典结识并逐步建立合作关系。

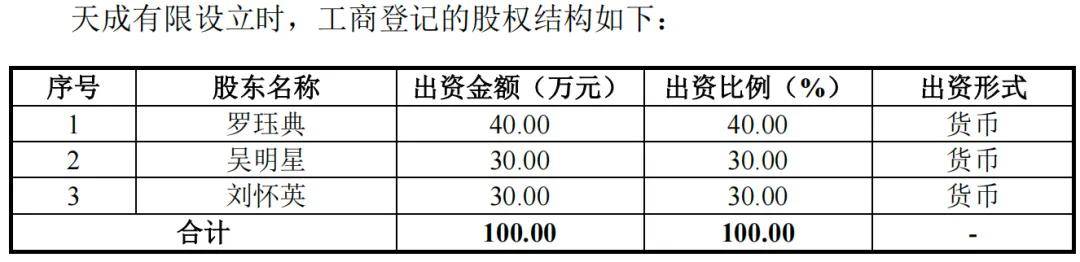

2014年1月,国科天成的前身天成有限正式成立,注册资本为100万元。其中,罗珏典出资40万元、吴明星出资30万元、刘怀英出资30万元。

(图 / 国科天成招股书)

据悉,刘怀英出资的30万元的实际持有人为吴明星。直到2020年8月,股权代持的情况才彻底解除。

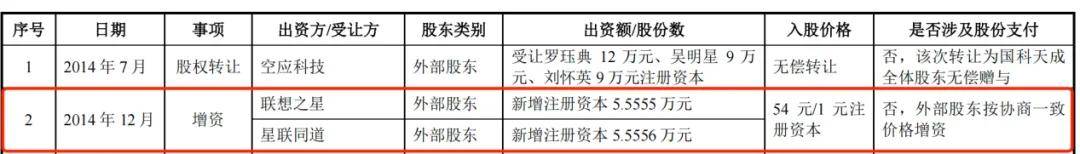

成立不久后,联想之星也投资入股了国科天成。2014年12月,联想之星及其关联公司星联同道以54元/注册资本的价格,分别新增注册资本5.56万元。

(图 / 国科天成问询函回复)

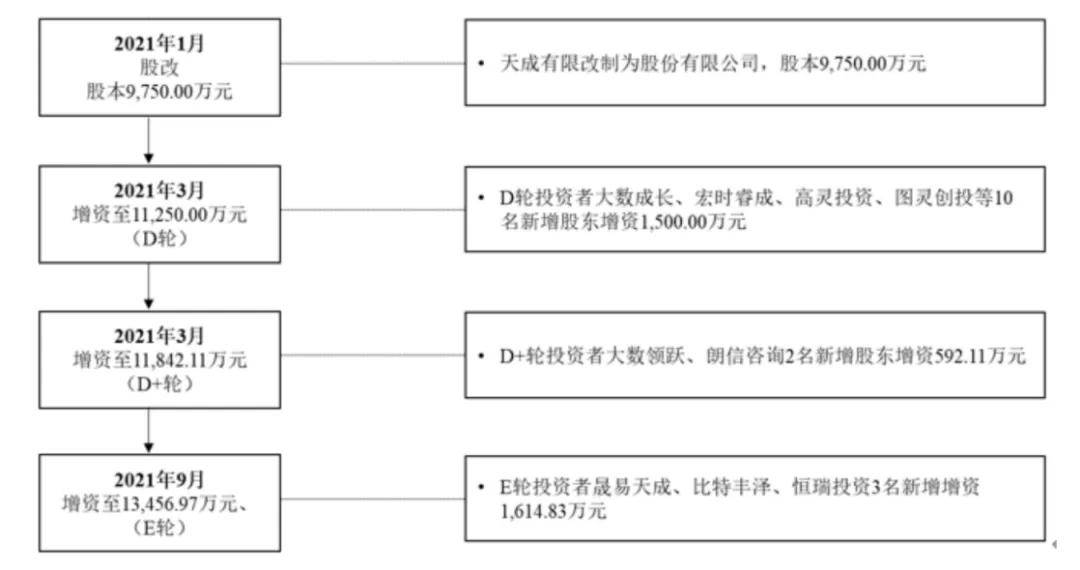

2021年1月,天成有限改制为股份有限公司,股本为9750万元。股改后,公司又进行了三轮增资,将股本增长至1.35亿元。

(图 / 国科天成招股书)

截至招股书签署之日,国科天成的控股股东、实际控制人仍为罗珏典、吴明星,合计拥有公司38.62%股份的表决权。其中,罗珏典直接持有公司10.92%股份、其担任执行事务合伙人的晟易天成持有公司7.20%股份;吴明星直接持有8.21%股份,其担任执行事务合伙人的科创天成持有公司6.55%股份;罗珏典、吴明星的一致行动人晟大方霖持有公司5.74%股份。

值得注意的是,公司明确,由于没有亲属关系的羁绊,一旦国科天成的各个一致行动人出现分歧,需要以罗珏典或罗珏典委派的董事的意见为准。

目前,联想之星与国科天成仍然关系密切。天眼查资料显示,持有国科天成3.94%股份的达孜星麟,其实际控制人王明耀是联想之星总经理、主管合伙人。

2、产品价格持续走低,毛利率不稳定

国科天成主要从事红外热成像等光电领域的研发、生产、销售与服务业务,拥有武器装备科研生产单位二级保密资格、武器装备科研生产许可证书、装备承制单位注册证书、武器装备质量体系认证证书等军工资质。

除光电业务外,国科天成还开展了遥感数据应用、信息系统开发和卫星导航接收机研制等其他业务作为补充。

国科天成主要为客户提供制冷型红外机芯、整机、电路模块等红外产品,销售制冷型探测器、镜头等零部件,并接受客户委托提供红外成像等光电领域的研制开发服务。

近年来,国科天成的业绩逐年增长。2021年-2024年一季度,公司的营业收入分别为3.28亿元、5.30亿元、7.02亿元和1.06亿元,同比增长66.37%、61.58%、32.49%和26.78%。

同期,国科天成归母净利润分别为7461.80万元、9749.52万元、1.27亿元和1076.16万元,同比增长56.34%、30.66%、30.05%和31.03%。

(图 / Wind(单位:亿元))

不过,「创业最前线」注意到,在业绩增长之时,公司仍面临着毛利率波动、产品价格下滑的问题。

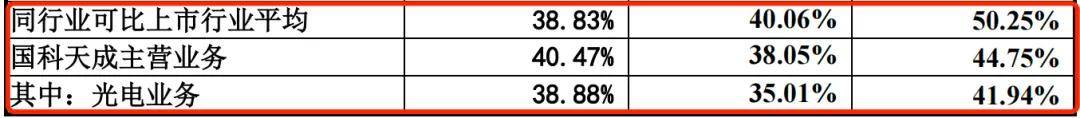

招股书显示,2021年-2023年(以下简称“报告期”),国科天成主营业务毛利率分别为44.75%、38.05%和40.47%。其中,2022年的毛利率大幅下滑,2023年虽然有所增长,但是和2021年相比仍然存在差距。

(图 / 国科天成招股书)

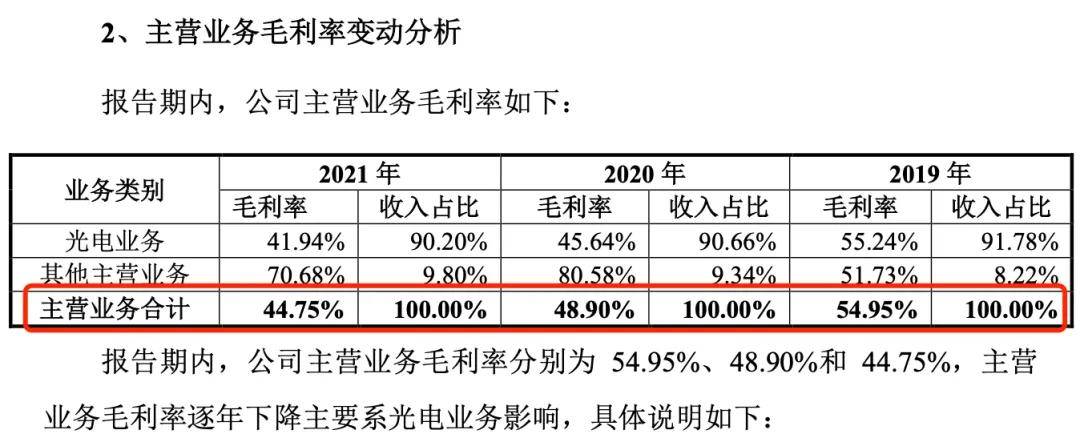

事实上,国科天成的毛利率早有下滑之势。2019年和2020年,公司主营业务毛利率分别为54.95%和48.90%,2023年主营业务毛利率较2019年下滑14.48个百分点。

(图 / 国科天成招股书(2022年6月披露))

而这与公司产品售价的下跌不无关系。

招股书显示,公司不少产品的销售价格在持续走低。2022年,除1280型制冷型整机外,其余产品售价都在降低;2023年,640型制冷型机芯、640型制冷型整机的售价有所增长,其余产品的售价也均在下降。

(图 / 国科天成招股书)

对于公司产品价格走低、毛利率波动的问题,国科天成表示,主要是因为公司采取以成本导向为主的灵活定价策略,同时国内制冷型探测器市场供给有限而下游市场需求持续旺盛所致。

面对激烈的市场竞争,国科天成在招股书中坦言,与同行业上市公司相比,公司在资金实力、生产能力等方面处于一定劣势地位。

国科天成进一步表示,如果未来我国制冷红外市场竞争加剧导致市场价格持续下降,或者公司毛利率较低的非制冷型红外产品收入占比增加等情形,公司红外产品和零部件业务的毛利率可能会有所下降,进而导致公司主营业务毛利率存在持续下降的风险。

3、研发费用率不敌同行,自主生产能力存疑

提高研发创新能力,生产出比同行质量、创新度更好的产品,或许是应对市场竞争的方法之一。

那么,国科天成做得如何?

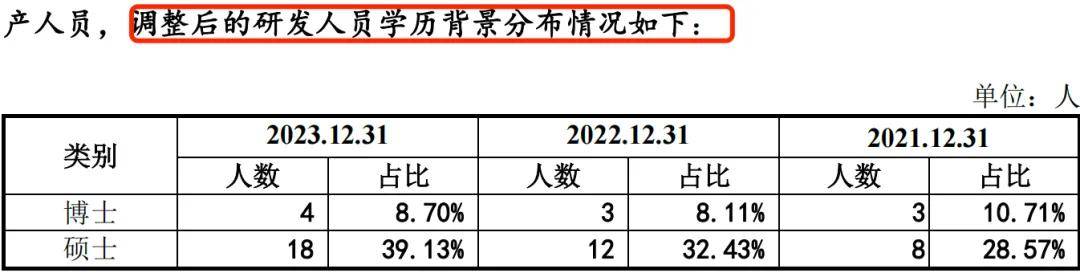

招股书显示,报告期内,公司的研发人员数量分别为28人、37人、46人,逐年增长。

(图 / 国科天成招股书)

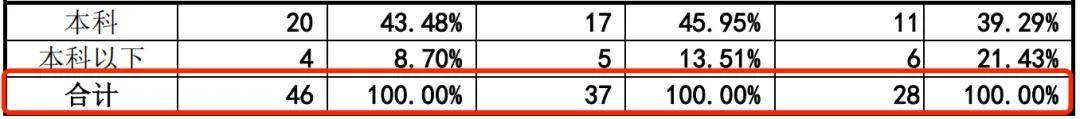

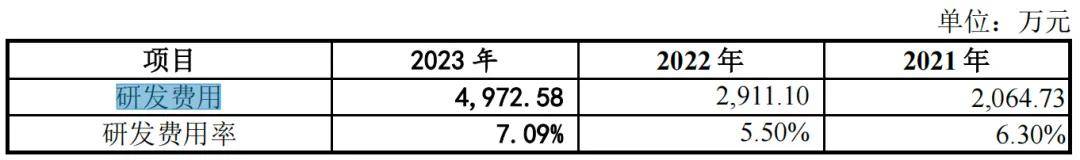

然而,公司的研发费用率却跟不上行业平均水平。招股书显示,报告期内,公司的研发费用分别2064.73万元、2911.10万元、4972.58万元,研发费用率分别为6.30%、5.50%、7.09%。

同期,可比上市公司的研发费用率平均值分别为15.71%、27.56%、33.20%,远高于国科天成的研发费用率。

(图 / 国科天成招股书)

「创业最前线」注意到,研发投入不敌同行的国科天成的核心零部件还是依赖第三方供应商。

招股书显示,探测器是红外热像仪的核心部件之一,国科天成采购的探测器以InSb制冷型为主,主要用于制冷型机芯及整机、探测器等红外产品和零部件业务,以及部分光电研制业务。

但报告期内,国科天成生产和销售所需的探测器仍主要通过外购方式取得。2021年以来,国科天成主要采购Z0001生产的国产InSb探测器。

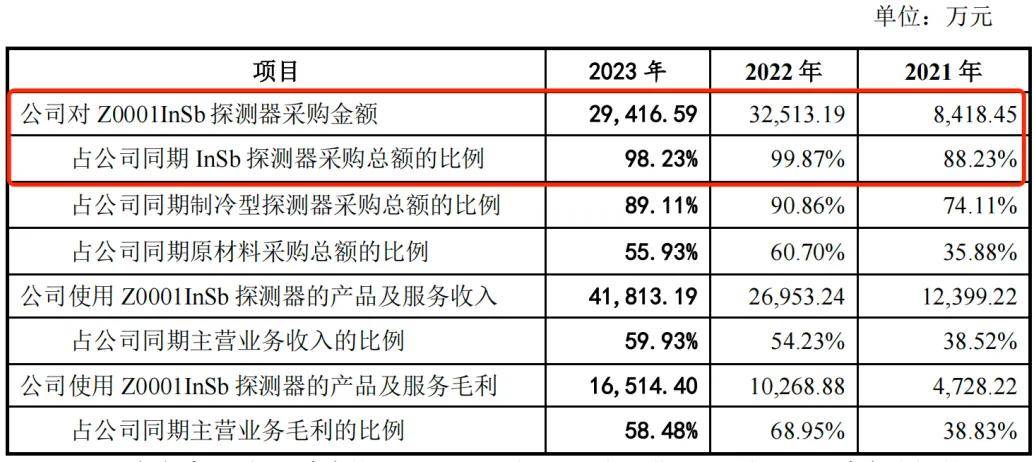

报告期内,公司对Z0001InSb探测器采购金额分别为8418.45万元、3.25亿元和2.94亿元,占同期InSb探测器采购总额的比例分别达88.23%、99.87%和98.23%,占同期制冷型探测器采购总额的比例分别为74.11%、90.86%和89.11%。

(图 / 国科天成招股书)

国科天成直言,报告期内公司对Z0001InSb探测器采购占比较高,使用Z0001InSb探测器的产品与服务收入、毛利占比亦相对较高,因此现阶段公司对Z0001存在较明显依赖。

值得一提的是,2021年6月,国科天成与Z0001签订了《战略合作协议》,约定在2021年6月-2026年6月战略合作期间,公司对其制冷型探测器拥有优先购买权。

国科天成表示,如果未来公司与Z0001的合作关系发生重大不利变化,或者出现Z0001拒绝或者减少对公司探测器供货等不利情形,短期内公司难以建立具备相同供应能力或同等价格水平的InSb探测器采购渠道,进而会对公司的经营产生不利影响。

虽然公司已于2023年研制出T2SL制冷型探测器和非制冷型探测器,并开始购置设备用于自建量产线,但是报告期内公司生产和销售所需的探测器仍主要通过外购方式取得,自研产品尚不能支撑起公司的全部需求。接下来,公司还需在研发上多下功夫。

*注:文中题图来自摄图网,基于VRF协议。

原文标题 : “联想之星”走出来的IPO,国科天成供应商依赖症明显