日前,“新能源园林机械第一股”格力博(301260.SZ)发布2024年半年报:公司今年上半年营利双增,其中归属净利润同比扭亏。只不过,这份看上去不错的成绩,暗藏“猫腻”。

证券之星注意到,格力博收入增长同时,应收账款也同步攀升,且增速超过营收增速。而扭亏主要是靠今年一季度的利润支撑,该公司第二季度处于亏损。

发布半年报的同时,格力博还推出了2024年股票期权激励计划。行权对应的考核年度为2024年-2026年,业绩考核目标以2023年营业收入为基数。由于格力博2023年收入出现大幅下滑,“金手铐”计划被指“诚意不足”。

01. 应收账款增速高于营收

格力博自2007年开始从事新能源园林机械的研发、设计、生产及销售,是全球新能源园林机械行业的领先企业之一。公司以自有品牌销售为主,产品按用途可分为割草机、打草机、清洗机、吹风机、修枝机、链锯、智能割草机器人、智能坐骑式割草车等。

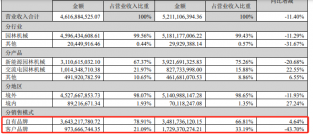

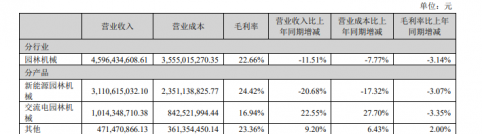

财报显示,今年上半年格力博实现营业收入约29.92亿元,同比增长15.92%;归属净利润约1.21亿元,同比扭亏为盈;扣非后净利润同比增长351.01%,盈利1.2亿元。

谈及业绩提升的原因,格力博表示,公司所处行业下游渠道在经历去库存后,库存水平已处于低位,而公司产品的市场终端需求仍处于稳定增长态势。进入2024年,下游渠道采购备货恢复正常后,公司对Amazon等客户的销售均显著增长。此外,公司ODM客户受其下游渠道补货影响,对公司的采购需求也显著上升。

证券之星注意到,应收账款也随着收入增加而大幅提升。截至2024年上半年末,格力博应收账款约14.4亿元,占总资产的比例为15.85%,较2023年末的10.95亿元增长31.49%,增速远超营业收入的增速。

证券之星发现,格力博利润扭亏背后也暗藏“猫腻”。今年一季度,格力博实现营业收入16.36亿元,同比增长5.45%;归属净利润1.3亿元,同比增长48.46%;扣非后净利润1.32亿元,同比增长58.49%。按照半年报数据计算,格力博今年第二季度实现营业收入13.56亿元,归属净利润亏损868.8万元,扣非后净利润更是亏损1198万元。也就是说,第二季度不仅没有贡献利润,反而蚕食了一季度的利润。

现金流方面,格力博今年上半年经营活动产生的现金流量净额同比增长115.21%,达4.91亿元,而真金白银的转化主要是靠费用控制所致。今年上半年,格力博销售费用、管理费用及研发投入均有所下降。

02. 股权激励计划被指“诚意不足”

在发布半年报的同时,格力博还推出了2024年股票期权激励计划。

据格力博披露的2024年股票期权激励计划(草案)显示,该激励计划授予的股票期权不超过979万份,占该激励计划草案公告之日公司股本总额的2%。其中,首次授予944万份,占激励计划股票期权授予总额的96.42%,占激励计划草案公告之日公司股本总额的1.93%;预留授予35万份,占激励计划股票期权授予总额的3.58%,占激励计划草案公告之日公司股本总额的0.07%。

格力博计划首次授予的激励对象不超过199人,包括公司董事、高级管理人员以及公司(含子公司)其他核心员工,不包括公司独立董事和监事。该激励计划首次及预留授予的股票期权的行权价格为12.25元/股。

而格力博股权激励解锁条件与营收挂钩。据公告,该激励计划中首次授予的股票期权行权对应的考核年度为2024年-2026年三个会计年度,每个会计年度考核一次。业绩考核目标以2023年营业收入为基数,格力博2024-2026年的营业收入增长率目标值分别为不低于13%、25%、35%。

而这一股权激励计划因2023年收入下滑而引发争议。2023年格力博营利双双下滑,其中归属净利润以三位数的速度跌至亏损。

格力博曾表示,2023年公司面临自成立以来的最大挑战,公司成立二十年来营业收入首次出现下滑,主要原因包括:一是受美联储持续加息政策、终端消费需求不及预期以及库存高企等因素影响,下游渠道坚定地执行去库存经营策略,阶段性降低对品牌商的采购规模;二是北美高通胀抑制了终端消费者对高单价耐用消费品的购买需求,行业上升趋势受到了遏制;三是北美“冷春”不利天气影响,也是2023年营业收入下滑的重要因素之一。

按照格力博2023年营业收入46.17亿元计算,公司2024年的营业收入只要达到52.18亿元就可达成第一阶段解锁条件。而在2022年时,格力博的营业收入就达到52.11亿元。(本文首发证券之星,作者|刘凤茹)

- End -

原文标题 : 中报扭亏的格力博:“金手铐”计划“藏心机”