我国干式变压器发展迅速,目前在一线城市中的应用占比较高。同时由于产业链下游的电力,轨道交通等行业的发展,干式变压器在下游的应有越发广泛。目前我国干式变压器企业主要的上市公司数量较少。未来我在我国电力发展、“一带一路”国家电力发展的情况下,干式变压器行业将迎来进一步的增长。

干式变压器产业主要上市公司:目前国内干式变压器行业的上市公司主要有金盘科技(688676)、特变电工(600089)、保变电气(600550)、三变科技(002112)等。

本文核心数据:干式变压器发展历程,干式变压器供需,干式变压器价格,干式变压器产业链,干式变压器市场规模,干式变压器区域格局,干式变压器企业格局,干式变压器发展趋势

干式变压器产业概况

1、定义:在低噪、节能、防火、使用寿命方面有明显优越性

干式变压器指铁芯和绕组不浸渍在绝缘油中的变压器,结构与普通变压器一样,主要由铁芯和绕组两部分组成。其通过空气对流等实现冷却,具有难燃、阻燃、防火、防爆且环保等特点,使用安全可靠、安装维护简单方便,可以深入负荷中心。

从低噪、节能、防火、节省土建造价、运行维护管理费以及长达30年的寿命等综合技术经济性能比较,干式变压器显现出其明显的优越性,因此广泛应用于高层建筑、地铁、火车站、机场、医院、石油化工企业及矿井内部等场合。

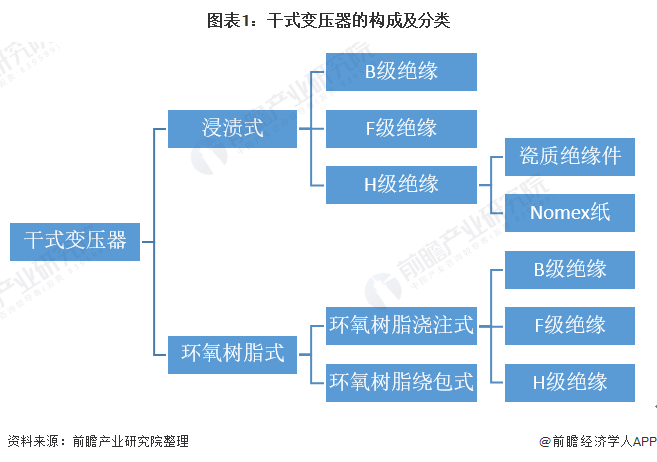

从制作工艺来看,干式变压器主要有浸渍式与环氧树脂式两大类型,其中环氧树脂式又分为环氧树脂浇注式和环氧树脂绕包式。

2、产业链剖析: 上游原材料较多

干式变压器行业上游主要包括普通钢材、硅钢片、有色金属如铜、铝等,还包括作为干式变压器包封材料的环氧树脂等,下游行业主要包括石油石化、电源电网建设、城市轨道交通等行业。

干式变压器上游需要的原材料较多,涉及的企业主要有钢材行业的中信特钢、西宁特钢、方大特钢等企业;硅钢片行业的云海金属、鄂尔多斯、君正集团等;有色金属行业的铜陵有色、众源新材、中色股份等;环氧树脂行业的江苏三木、昆山南亚等。

中游干式变压器行业主要的上市公司有特变电工、保变电气、三变科技和金盘科技。

下游的应用行业主要涉及电力行业、石油化工行业和轨道交通行业。

干式变压器产业发展历程:1989年后开始快速增长

在我国,1966年沈阳变压器厂研制成功ZSG-1800/10导向风冷H级干式变压器,上海变压器厂研制成功SG3-800/10/1.2/0.4三线圈自冷H级干式变压器,70年代末上海变压器厂自行设计开发SCL-630环氧浇注变压器。

从产量上来看,我国自1989年第二次城网改造会议之后,干式变压器的产量有了显著的增长,从20世纪90年代起,每年大致以20%左右的速度递增,1999年的总产量已逼近一万MVA(该值已大大超过了10年前预测四千五MVA),而2002年的总产量达二万MVA,2004年已达三万二千MVA,至2020年我国干式变压器产量达到25150万千伏安,这样的增速,在世界上也是前所未有的。

干式变压器上游供给情况:硅钢片为干式变压器的主要原材料

1、普通钢材

从产量看,长期以来我国钢材产量均高于粗钢以及生铁产量。2011-2014年,我国钢材、粗钢、生铁产量均呈现逐年增长态势;2014年我国钢材产量增长至11.25亿吨,创下历史记录;2015-2017年受国家供给侧改革、去产能以及房地产投资增速下滑影响,我国钢材、粗钢以及生铁产量均较2014年有所下滑;

但随后2018年随着世界经济稳步发展,我国钢铁产量开始回升,2020年我国钢材、粗钢、生铁产量分别为13.25亿吨、10.64亿吨、8.88亿吨,同比增速分别为9.96%、6.83%、9.77%。

2021年第一季度,全国生铁、粗钢、钢材产量分别为22097万吨、27104万吨和32940万吨,同比分别增长8.0%、15.6%和22.5%。

2008-2014年,我国钢材行业的产销率均多处于99%-100%之间,接近百分之百,反映出我国钢材行业呈现出供过于求的状态。2014-2015年,经过国内产业结构的调整,产销率有所回落。2016-2018年,我国产销率逐渐上升。据国家统计局数据显示,2020年,我国钢材产销率为99.95%,钢材供需相对平衡。

据中国钢铁工业协会统计,2020年1月-2021年5月,我国钢材综合价格指数总体呈现波动下降趋势,2021年5月为最小值132.36。

2、硅钢片

2015-2018年我国的硅钢片产量从880.9万吨上升至1016.1万吨。据中国金属学会电工钢分会对外公开数据显示,2020年我国硅钢片产量为1118.11万吨,其中无取向电工钢共生产约960.49万吨,取向电工钢共生产约157.62万吨。

干式变压器铁芯使用的硅钢片为取向硅钢,2020年以来我国取向硅钢价格持续下滑,截至2021年5月,我国取向硅钢价格在13750元/吨左右。

3、有色金属

2014-2020年,中国精炼铜产量整体呈增长态势,国内精炼铜产能扩大较为明显。同时我国工业铝型材国民经济和高新技术的稳定、持续、快速发展,促使我国铝冶炼和铝型材加工业发展十分迅速。

2014-2020年我国精炼铜产量呈现逐年上涨的趋势,2020年,中国精炼铜产量为1009万吨。2021年第一季度,我国精炼铜产量达249万吨。

铝材产量方面,2014-2020年,产量波动变化。2020年全年中国铝材累计产量达到5779.3万吨,2021年第一季度,我国铝材产量为1389万吨。

根据中国五金机电指数的铜材价格指数数据显示,2012-2020年国内铜材价格指数整体呈先下降后上升趋势。2012-2016年,铜材价格指数逐年下降,2017年后,铜材市场价格趋势波动不大。截至2021年3月31日,2021年铜材价格指数为92.07。

铝材价格指数成“W型”变化。2012-2015年国内铝材价格指数整体基本在93以上。自2017年价格指数大幅下降后,2017-2018年间铝材价格指数低于90。2019年,铝材价格指数开始上升。截至2021年3月31日,铝材价格指数为106.62。

注:上方为铜材价格指数,下方为铝材价格指数

干式变压器下游发展情况: 主要应用领域为电力和轨道交通,高频变压器领域为新兴发展领域

1、电力建设

2011-2020年,全社会用电量逐年增长。2020年,全社会用电量7.51万亿千瓦时,同比增长3.95%,全国电力供需形势总体平衡。随着疫情得到有效控制以及国家逆周期调控政策逐步落地,复工复产、复商复市持续取得明显成效,社会用电稳定恢复。

2019年底,在国家电网下发的《关于进一步严格控制电网投资的通知》中,明确提出了以产出定投入,严控电网投资规模,聚焦效率效益,加强电网投资管理。此举标志着,电网大投资时代正式宣告结束。2020年,国家电网将继续压减电网投资。

2015-2018年,我国电源工程投资额呈下降趋势,2019年开始回暖。2019年全国主要发电企业电源工程完成投资3139亿元,同比提高12.6%。据中国电力企业联合会统计数据显示,2020年,我国电源工程投资完成额进一步提升至5244亿元。

2、轨道交通

2015-2020年,城轨交通运营线路呈上升的趋势。城市轨道交通协会统计年报数据显示,2020年,全国(不含港澳台)共有44个城市开通运营城市轨道交通线路233条,新增城市轨道交通线路39条。

2015-2020年,我国城轨交通运营线路长度逐年增长。城市轨道交通协会统计年报数据显示,2020年,中国内地累计有45个城市开通城轨交通运营线路7978.19公里,较2019年增长18.43%。

3、高频变压器

高压变频器,可细分为通用高压变频器和高性能高压变频器两大系列,应用领域涉及电力、矿业、水泥、冶金、石化等行业,可实现对各类高压电动机驱动的风机、水泵、空气压缩机、提升机、皮带机等负载的软启动、智能控制和调速节能,从而有效提高工业企业的能源利用效率、工艺控制及自动化水平。

其中通用高压变频器主要是通过调节电机转速实现节能目的,主要应用于电力、矿业、冶金、水泥等领域的风机、泵类传动控制。高性能高压变频器通过运用矢量控制及能量回馈技术,与通用高压变频器相比,具备恒转矩、动态响应快、调速精度高、调速范围宽、快速制动等特点,并且可实现负载制动时能量反馈回电网,高性能高压变频器适用于矿井提升机牵引变频、轧机变频传动、船舶驱动以及高速机车主传动等高端领域。

我国高压变频器市场一直保持着较高的增长率。2012-2020年,高压变频器市场规模持续增长,增速呈波动趋势。从电力、建材和轨道交通的下游领域表现及疫情叠加的负面影响来看,2020年下游应用需求增速不及2019年,增速将变缓。2020年我国高压变频器市场规模达到137亿元,增速达到3.0%。

干式变压器产业发展现状

1、供给:企业数量出现下降趋势,产量出现回落

从产量上来看,我国干式变压器产量随着我国变压器行业产能的扩张而扩张。2013-2018年,我国干式变压器产量波动变化,2019年,全国干式变压器产量保持小幅提升,达到2.73亿千伏安。根

据对业内人员及权威专家的访谈得知,2020年金盘智能科技公司产量达到2012万千伏安,根据2018-2019年公司干式变压器产量占中国干式变压器产量7.7%-7.84%,前瞻测算,2020年金盘智能科技干式变压器产量占全行业产量比例约为8%。由此推算,2020年中国干式变压器产量约为25150万千伏安。

2、需求:干式变压器约占变压器行业市场的15%

目前,干式变压器在普通城市中平均约占10%-15%,而在北京、上海、广州、深圳等城市,约占到50%左右,但由于在我国农村配电网中干式变压器的应用相对较少,因此,整体上,干式变压器占变压器应用的15%-20%之间。

2018年,我国变压器行业销售收入约为2491亿元,2019年,我国变压器行业销售收入为2581亿元。基于干式变压器占变压器行业市场的15%进行推算,2018年和2019年,我国干式变压器行业销售收入分别为374亿元和387亿元。

前瞻初步估计,2020年我国变压器行业销售收入约为2671亿元,基于干式变压器占变压器行业市场的15%进行推算,2020年我国干式变压器行业销售收入约为401亿元。

3、价格:与可用电压和材料相关

干式变压器的价格情况按照材质和电压情况不同有所区分,2020年,干式变压器部分产品价格情况如下表所示:

干式变压器产业竞争格局

1、区域竞争:华东地区发展集中

在我国,目前干式变压器在大、中城市中占比较高,在我国农村配电网中干式变压器的应用相对较少,在北京、上海、广州、深圳等城市,约占到50%左右。向我国干式变压器的产业区域最集中的是浙江省,其次是江苏省、山东省和广东省。可以看出,目前干式变压器行业发展最好的地区为华东地区。

2、企业竞争:四大阵营,能生产110kV电压干式变压器的企业较少

变压器作为发电行业必备的输配电设备,其需求量与电电力网投资规模密切相关。从整体上看,中国变压器行业竞争激烈,国内变压器制造企业数量也在快速增长,中低端变压器市场竞争激烈。近年来,新能源发电行业的快速发展,为变压器带来了较好的发展空间,也成为变压器制造企业抢占细分市场领域,扩大业务范围的重要方向。

中国变压器企业可以分为四大阵营:ABB、AREVA、西门子、东芝等几大跨国集团公司以技术和管理优势形成了第一阵营,占据20%-30%的市场份额;

保变、特变、西变等国内大型企业通过提升产品的技术水平和等级,占有30%-40%的市场份额,形成第二阵营;

以江苏华鹏变压器有限公司、青岛青波变压器股份有限公司、顺特电气有限公司、山东达驰电气股份有限公司、杭州钱江电气集团有限公司等为代表的制造企业形成了第三阵营;

不少民营企业由于经营机制灵活,没有非生产性的负担,也形成了一定的市场份额,形成第四阵营。

从目前主要的干式变压器企业发展情况来看,能生产110kV电压干式变压器的企业较少,大多数企业的干式变压器均是35kV电压(高压下38.5kV)级别的。其中,江苏华鹏变压器有限公司和山东省金曼克电气集团股份有限公司是国内少数几家能够生产110kV级别干式变压器的企业。

江苏华鹏变压器有限公司于2020年3月成功研发的世界首台40000kVA 110kV干式变压器,其性能水平达国际领先。

干式变压器产业发展前景及趋势预测

1、“一带一路”电力合作趋势

目前“一带一路”沿线人均用电量整体远低于世界平均水平,其中,中东欧及中亚、中东人均用电量相对较高,南亚最低。2019年“一带一路”沿线国家人均用电量约1700千瓦时/年,仅相当于世界平均水平(约3400千瓦时/年)的一半左右。

其中,中东欧及中亚、中东人均用电量超过世界平均水平;南亚人均用电量仅为790千瓦时/年。“一带一路”沿线是未来20年内全世界电力需求增速最快的地区之一,其中南亚增速最快,中东欧及中亚增速较慢。

从新增投资规模看,可再生能源发电将超过传统化石能源发电。与世界电力发展整体趋势一致,低碳化、清洁化也是“一带一路”电力发展的方向,大部分“一带一路”沿线国家制定了发电低碳转型相关政策。预计2019-2040年“一带一路”沿线新增可再生能源发电投资将比化石能源发电投资多37%。

从新增装机容量来看,风电和太阳能均超过水电。鉴于风电和太阳能成本快速下降,而水电开发受到环境保护、移民等问题约束较大,未来20年内“一带一路”沿线太阳能和风电新增装机规模将大于水电,这也与全球范围内发展趋势一致。

“一带一路”沿线跨国电网建设已经初具规模,但跨国电网互联互通程度仍略低于世界平均水平。未来20年内“一带一路”沿线电网投资规模2.58万亿美元,占电力投资的42%。其中南亚电网投资规模最大,为1.11万亿美元,其后依次为东南亚、中东欧及中亚、中东。

东南亚电网投资占电力投资比例最高,达到53%,其他地区均小于50%。其中“一带一路”沿线跨国互联线路是电网投资的重要组成部分。

2、电价上调给电网建设带来的机遇

近年来,国家调整了多省份燃煤发电标杆上网电价和销售电价,取消向发电企业征收工业企业结构调整专项资金,将国家重大水利工程建设基金和大中型水库移民后期扶持基金征收标准各降低25%。

电网企业获得的新增收入将主要用于以下三个方面。一是弥补节能减排等环境成本增支因素,包括脱硫成本增加等。二是用于居民用户电表改造支出。今后“一户一表”改造过程中,电网经营企业不得再向居民用户收取电表改造费用。

此外,电网企业获得的新增收入还可能用于弥补由于燃料成本上涨增加的电网企业购电成本。

3、特高压成为电网建设重点,高端输配电设备需求激增

国家电网发布“碳达峰、碳中和”行动方案,提出未来将采取18项措施,为实现“碳达峰、碳中和”贡献力量,其中继续建设特高压输送清洁能源作为举措之一,目前已建特高压通道逐步实现满送,提升输电能力3527万千瓦;规划建成7回特高压直流,新增输电能力5600万千瓦,加上南网区所建特高压输电能力, 十四五末期,特高压输电能力有望突破1亿千瓦。

总体来说,对于特高压的规划通过审批持乐观态度,而在大范围缺电频发、国家支持自主技术的高端装备制造以及电网整体投资确定性较高等前提下,特高压在未来几年有望真正进入建设高峰期。

4、产量和销售金额都将持续上涨

近年来随着城乡电网建设的步伐加速,我国发电量和用电量与日俱增。通常,每增加1kW的发电量,需要增加11kVA的变压器总容量;而其中配电变压器约占全部变压器总容量的1/3-1/2。据估计,干式配电变压器约占全部配电变压器的1/5-1/4,而整体上包括电源配电变压器的应用,我国干式变压器在变压器中的比例在10-15%之间。

近年来,由于电网建设投资的拉动,输配电领域的市场景气度上升,变压器以及干式变压器的产量将会呈不断上升的趋势,但是由于我国变压器产能基数较高,增速将呈现较为稳定的状态。2013-2019年,干式变压器产量的复合增长率为5.50%,2020年由于疫情原因,较为特殊。

前瞻预计,未来干式变压器产量将持续增长,预计到2026年,我国干式变压器产量将超过32410万千伏安。预计到2026年行业销售收入约为567亿元。